Hanoi (VNA) - Quatre ans après son lancement, la restructuration du secteur bancaire a obtenu des résultats encourageants. Le montant des créances douteuses a diminué significativement, la solvabilité des banques est garantie et le taux d’intérêt sur le marché interbancaire a été stabilisé.

Dans son rapport présenté à la 10e session de l’Assemblée nationale, le gouvernement a affirmé que les difficultés du secteur bancaire ont nettement diminué, le succès le plus remarquable concernant le traitement des banques de petite envergure et faiblement rentables.

Le projet de restructuration des organismes bancaires a abouti à des résultats positifs : sept banques nationales, deux banques à participation étrangère, quatre banques étrangères et cinq établissements de crédit ont été fermés ou ont fait l’objet d’une fusion-acquisition.

Les efforts du Vietnam sont reconnus par les agences d’évaluation internationales qui ont classé 11 banques vietnamiennes sur la liste des 1.000 banques du monde de 2014, ainsi que par la revue The Banker.

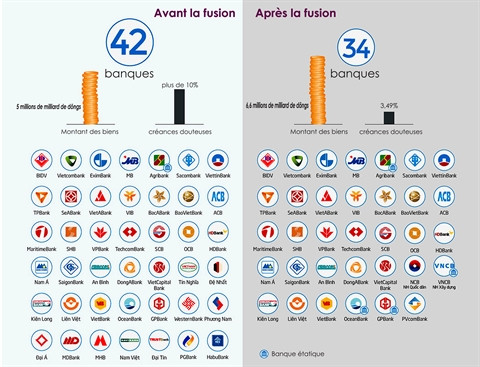

Les banques commerciales ne sont plus qu’au nombre de 34 contre 42 il y a quatre ans. Photo : Trân Viêt/VNA/CVN

Les banques commerciales ne sont plus qu’au nombre de 34 contre 42 il y a quatre ans. Photo : Trân Viêt/VNA/CVN

La Banque d’État du Vietnam (BEV) a élaboré une feuille de route de restructuration du système bancaire fin 2011 et commencé à la suivre en février 2012 après agrément par le Premier ministre Nguyên Tân Dung du plan 254 relatif à la restructuration des banques. Cette dernière comprend deux étapes, la première, de 2012 à 2015, porte sur le traitement des créances douteuses et des banques financièrement faibles. La seconde, de 2015 à 2020, est consacrée au développement du système bancaire national et à l’amélioration de la compétitivité des banques vietnamiennes.

La réforme bancaire est positive

La réforme bancaire est positive, les banques commerciales n’étant plus qu’au nombre de 34 contre 42 il y a quatre ans. Les huit entités disparues sont les banques Tin Nghia, Dê Nhât, Habubank, Western Bank, Dai A, Dai Tin, Phuong Nam, MHB, MDBank et PGBank. La solvabilité des banques commerciales est garantie. Autres fruits de cette réorganisation, la valeur totale des actifs des organismes bancaires a augmenté de 20%, passant de 5 millions de milliards de dôngs à 6,6 millions de milliards.

La banque centrale a accéléré depuis le début de 2015 le chantier de la restructuration du secteur bancaire. Elle a exercé son droit régalien d’acquisition pour zéro dông de trois banques commerciales qui traversaient d’importantes crises internes ou financières : la Banque de construction du Vietnam (VNCB), l’Ocean Bank et la GP Bank. Les fusions sont très fortement encouragées par la BEV en vue de créer des entités plus solides et en mesure de faire face à la concurrence internationale.

Le gouverneur de la Banque centrale Nguyên Van Binh considère que le Vietnam a achevé la première phase de cette restructuration bancaire. La seconde est engagée : les banques les plus puissantes sont appelées à absorber les plus petites. Le cas échéant, la Banque centrale interviendra directement dans la restructuration de certaines, le gouverneur soulignant à cette occasion que ces fusions-absorptions ou acquisitions permettront à leurs acteurs de considérablement développer leurs parts de marché. L’objectif est de ramener le segment des banques commerciales à une vingtaine d’établissements d’ici à 2017. Autre grande mission, le traitement des dettes douteuses et des participations croisées, tâches dissociées mais tout aussi essentielles pour le secteur bancaire. À l’issue de cette phase, le panorama qu’offrira le système bancaire national sera beaucoup plus clair.

La Compagnie générale de gestion des actifs du Vietnam (VAMC), relevant de la tutelle directe de la Banque centrale, acquiert autant que faire se peut les mauvaises créances des banques. La VAMC en a ainsi acquis 225.000 milliards de dôngs de 139 banques, ce qui a permis de ramener le ratio de créances douteuses à 2,93% fin septembre 2015, contre 17% en 2012...

Selon le vice-gouverneur Nguyên Kim Anh, de nouveaux critères de classification des créances ont été appliqués, conformément à la feuille de route, ce qui permet de prendre une meilleure mesure sur le plan juridique comme comptable et financier de ces créances, ainsi de mieux les évaluer. Ces résultats ont été obtenus grâce aux importants efforts des banques, sans l’assistance de l’État, alors que l’économie nationale connaissait encore de nombreuses difficultés en raison de la conjoncture mondiale.

D’après le Docteur Vu Dinh Anh, pour en finir avec les créances douteuses en 2015, la BEV et le gouvernement devraient recourir à l’ensemble des outils créés ces deux dernières années, à commencer par la VAMC.

Les premiers résultats encourageants

Concernant cette dernière, le renforcement de son intervention passerait par une augmentation de son capital social qui, de 500 aujourd’hui, devrait être porté à hauteur de 2.000 milliards de dôngs. Cela nécessite aussi d’ouvrir les marchés secondaires- sur valeurs et obligataires - afin que la VAMC puisse élever l’efficience de son activité, et donc d’améliorer leur cadre juridique, y compris pour encourager une participation des investisseurs vietnamiens comme étrangers.

Le Docteur Lê Xuân Nghia, ancien président du Comité national de contrôle financier, a annoncé que le traitement des participations croisées connaissait des progrès initiaux grâce à l’application des normes internationales en matière d’administration, de gestion des risques, de comptabilité et de rapport financier.

Partageant cet avis, Truong Van Phuoc, vice-président du Comité national de contrôle des finances, a estimé que la restructuration du secteur bancaire, menée résolument, avait presque permis d’en finir avec les participations croisées. L’application de plusieurs mesures destinées à liquider les participations croisées existantes par voie de fusion, et même de confusion, d’une banque majoritairement ou principalement détenue par une autre, a d’ailleurs participé à la baisse du nombre de banques commerciales par actions. -CVN/VNA